Campe Goodman,威灵顿投资管理固定收益投资组合经理

Amar Reganti,威灵顿投资管理固定收益策略师

全球央行转向宽松政策历来对固定收益投资者而言都颇有裨益。然而,在2024年上半年,由于强劲的经济数据削弱了降息预期,因此弱化了这一利好因素。今年年初,市场普遍预测美联储将大幅降息以缓解经济增长风险,其中期货市场预计年底将降息150个基点。迈入 2024 年下半年,在通胀持续和消费者支出恢复的情况下,预计降息幅度仅为50个基点左右。货币政策的不确定性,叠加地缘政治紧张局势和即将到来的美国大选,可能会导致市场出现波动,这都为主动的行业轮动和久期管理提供了投资机会。

美联储是否会降息?

近期的数据已导致包括欧洲央行、加拿大银行和瑞士国家银行在内的多家央行于今年降息。然而,在美国,高于预期的通胀迫使美联储需要在稳定物价和充分就业的双重使命之间实现平衡。美国第一季度的GDP增长低于预期,同时制造业和消费者信心的情绪指标也在下滑。劳动力市场呈现出好坏参半的迹象:一方面,就业岗位减少、工资下降;另一方面,薪资增长保持强劲、失业率处在4.0%的低位。

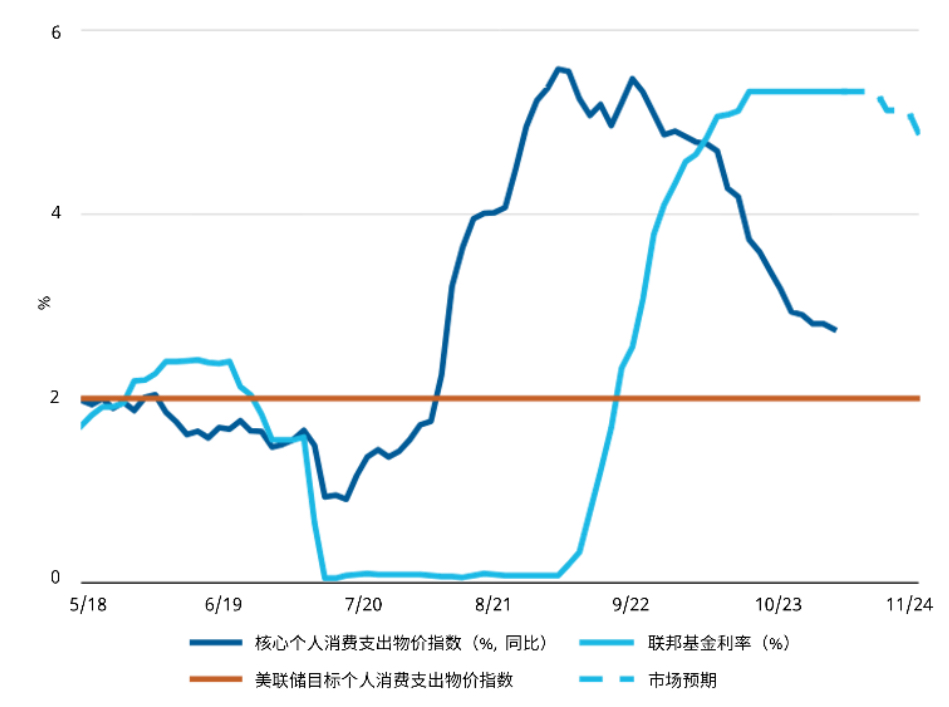

虽然通胀相较2022年峰值已经有所回落,但美联储衡量通胀的首要指标——核心个人消费支出(core PCE)物价指数——在4月份同比上涨 2.8%(图 1)。我们认为通胀或将维持在接近3%的水平,高于美联储2%的目标值。如果通胀继续居高不下,政策制定者则需决定是优先考虑经济增长风险还是保持其在抗击通胀方面的信誉。我们预计经济增长和劳动力市场状况将保持稳定,这使得美联储今年可能无法满足市场对降息的预期。

图1:在通胀如此高企的情况下,美联储还能降息吗?

来源:美国商务部经济分析局,美联储,彭博 | 图表数据截至 2024 年 5 月 31 日

预计收益率将保持区间波动

通胀将继续在决定利率走向和信用领域的表现方面发挥关键作用。在没有重大冲击的情况下,稳定的通胀应会带来较低的利率波动性,美国国债收益率将保持相对稳定。当前,大多数发达市场的收益率为投资者提供了抛售现金的机会。虽然货币市场利率很有吸引力,但目前许多债券投资组合的收益率高于现金。

此外,持有现金还存在风险,如再投资及久期风险。再投资风险是指短期利率可能迅速下降,尤其是在经济增速放缓期间,迫使现金投资者以较低、不太具有吸引力的利率进行再投资。久期风险是现金投资者投资短久期债券所承担的风险。利率下降通常会导致较长久期债券的资本增值,而现金投资者可能会错过这一机会。

高质量固定收益产品通常在分散投资者的投资组合方面发挥着重要作用。期限较长的债券通常作为股票的一种制衡工具,从历史表现来看,在股市下跌期间,长期债券会升值。

对信用风险保持谨慎的态度

与历史水平相比,大多数固定收益板块的利差仍处于压缩状态,进一步收窄的可能性有限。我们预计经济将温和增长,企业基本面强劲。与以往的紧缩周期相比,当前经济面对高利率的韧性更强。我们预计不会出现经济衰退时常见的利差大幅扩大的情况,但预计会出现经济疲软期,这将为增加风险敞口提供机会。较高的收益率可能会继续吸引投资者对固定收益产品的需求。固定收益市场中不同板块和地区之间估值的差异,将为机敏的投资者提供利用市场错位的机会。

在传统信用市场之外寻求价值

当前,一些我们过去青睐的信用市场板块可提供的价值较低。投资级和高收益企业债的信用利差收窄,硬通货(即美元和欧元计价)新兴市场主权债券的利差处于历史低位。欧洲银行业的CoCo债(contingent convertibles)虽然表现良好,但目前的风险/回报较低。

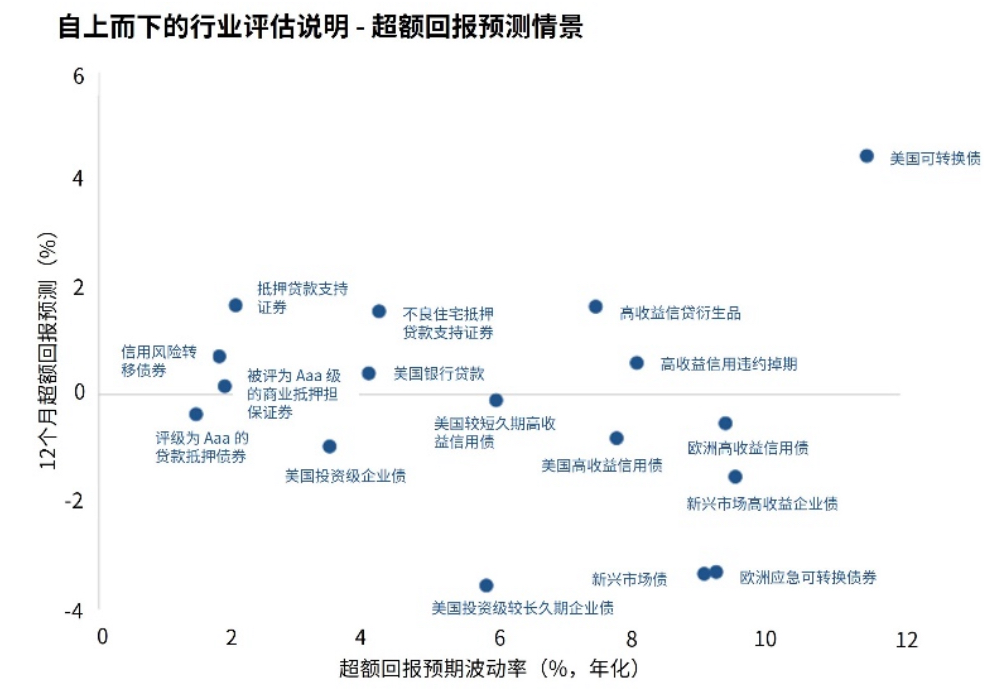

我们在与美国消费和住房市场相关的证券化领域看到了更佳机会。真正的可转换债券(不同于CoCo债)因其与股票挂钩的表现可能具有吸引力,在看涨的情况下,可能令它们的收益超过利差较窄的企业债。图2说明了潜在的超额回报预测情景。

图2:超额回报预期波动率(%,年化)

资料来源:彭博社。美林银行。晨星/LSTA、摩根大通、威灵顿投资管理的超额回报预测相对于等值久期的美国国债。这些是基于历史回报和波动特征分析的模拟前瞻性超额回报和波动预期。由此得出的预测结果应与其他基本面和技术面数据点一并考虑,以确定哪些固定收益类别在当时看来具有吸引力。威灵顿投资管理根据自己的观点形成上述展望,并不一定以客观的市场数据为依据。我们无法保证上述信息的正确性,也无意对任何投资组合、市场或资产类别的表现做出预测或保证。所示情景均为假设,仅供参考,并不代表实际投资。过去的表现并不能预测未来的回报。图表数据:截至 2024 年 5 月 31 日。

哪些领域存在具有吸引力的风险/回报机会?

可转换债券:与其他高收益板块相比,可转换债券较有吸引力,在熊市风险情景下有可能与其他资产类别的表现一致,而在牛市环境下其表现或会明显优于其他资产类别。可转债还可以为许多固定收益投资组合提供行业多元化分散作用,因为它们涉足科技和生命科学等行业,而这些行业在传统的公开固定收益市场中没有得到很好的体现。

机构抵押贷款支持证券(MBS):相对于企业债,MBS的利差较具吸引力,而且可能受到银行需求复苏和利率稳定的支撑。

汽车贷款资产支持证券(Auto ABS):在过去一年里,尽管这一资产列表的利差有所扩大,但对购车者的贷款标准大幅收紧。我们认为,在固定收益市场中,汽车贷款资产支持证券,尤其是那些专注于次级汽车贷款的证券,是一个被低估的机会。

住房抵押贷款支持证券(RMBS):房价的稳步上升是支撑住房抵押贷款支持证券表现的首要因素。美国房地产市场的结构性供应短缺,叠加消费者对于新住房的持续需求,预示着房价有望在未来继续保持强劲走势。

哪些行业可能缺乏吸引力?

长久期投资级企业债:利差收窄是其未来表现的最大制约因素。随着定价能力的减弱,未来投资级企业债的边际利润率也可能被压缩。

新兴市场主权债券:尽管新兴市场受益于全球经济的稳健增长,但利差进一步收窄的空间有限。硬通货利差收窄情况尤为明显,尤其是对于投资级发行人而言。

应急可转换证券(CoCo):自瑞士信贷倒闭事件后,CoCo债券已显著升值。虽然我们对于欧洲金融公司的基本面情况并不担忧,但与一年前相比,他们的估值吸引力有所下降。

为大选相关的市场波动做好准备

即将到来的美国大选和持续的地缘政治紧张局势可能会引发市场波动。无论大选结果如何,我们都对市场韧性持乐观态度,并倾向于在大选前市场出现波动时购入风险资产。

投资者应保持警觉并采取主动投资策略,做好准备,以在市场出现波动时抓住机遇。在这种环境下,投资者需要采取灵活、动态的投资策略,充分利用各种高收益机会,同时谨慎管理风险。通过维持投资组合的灵活性并采取战略性投资组合配置,投资者可以将市场的不确定性转化为强大优势,在2024年推动总收益和总回报的双重增长。