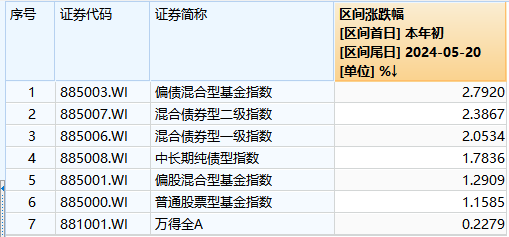

自2月份“探底”以来,权益市场至今持续回暖。受益于此,“固收+”基金整体表现亮眼。据Wind数据显示,截至 2024年5月20日,偏债混合型基金指数、混合债券型二级指数、混合债券型一级指数年内涨幅分别为2.79%、2.39%、2.05%,领跑主要基金投资类型指数。

数据来源:Wind,统计区间2024.1.1-2024.5.20

在此背景下,不少“固收+”基金净值创成立以来新高。鹏华基金债券投资一部总经理、超17年投研经验的祝松,正是"固收+"领域里的投资老将,率领团队深耕一级债基、二级债基领域,打造出了多只历史业绩持续稳健的“固收+”产品,在此轮表现中表现吸睛。

据Wind数据显示,截至 2024年5月20日,祝松团队“固收+”代表产品鹏华产业债(A类206018,C类019302)、鹏华丰泽(160618)、鹏华丰诚(A类009021、C类009022、D类019287)、鹏华永盛一年定开(003662)纷纷创成立以来净值新高。

作为成立超10年的老牌债基,鹏华产业债成立于2013年2月,祝松自2014年3月开始管理。据基金定期报告,该基金自2014-2023每个完整自然年度净值增长率分别为18.65%、10.32%、0.79%、2.98%、7.77%、9.79%、4.34%、6.11%、0.80%、3.22%,同期业绩比较基准分别为11.23%、8.03%、1.30%、-1.19%、9.63%、4.36%、3.07%、5.69%、3.37%、4.67%。据银河证券长期业绩榜单,截至2024年3月31日,鹏华产业债A过去7年凭借较高的净值增长率,同类排名8/111。

鹏华丰泽成立于2014年12月,祝松、邓明明分别自2019年9月、2020年10月开始管理。据基金定期报告,该基金自2019-2023每个完整自然年度净值增长率分别为4.67%、2.37%、4.90%、1.29%、4.68%,同期业绩比较基准分别为4.36%、3.07%、5.69%、3.37%、4.67%。凭借长期持续稳健表现,鹏华丰泽受到投资者青睐。据华西证券研报数据,该基金2024年一季度末规模为37.08亿元,环比规模增长15.16亿元,规模增幅位居同类TOP4。

鹏华永泰18个月成立于2017年5月,祝松、应琛分别自2017年5月、2021年1月开始管理。据基金定期报告,该基金自2018-2023年每个完整自然年度净值增长率分别为7.47%、6.89%、4.70%、7.77%、1.13%、3.31%,同期业绩比较基准分别为9.63%、4.36%、3.07%、5.69%、3.37%、4.67%。

鹏华丰诚成立于2020年3月,祝松、杜培俊分别自2020年3月、2021年3月开始管理。据基金定期报告,该基金自2021-2023年每个完整自然年度净值增长率分别为6.06%、1.54%、3.51%,同期业绩比较基准分别为4.73%、3.02%、4.36%。

多元配置成就“固收+”

据了解,祝松所率领的鹏华基金债券投资一部团队成员共8名,平均从业年限超8年,投资经验较为丰富,团队擅长利率和信用纯债以及“固收+”策略投资,邓明明、应琛、杜培俊、吴国杰等均为团队基金经理。在鹏华固收大体系影响下,祝松团队始终秉承“稳健回报、风控为先”的投资理念,不为短期业绩采取过于激进的投资策略,始终追求长期、稳健收益,整体操作风格较为均衡,善于结合市场判断及不同资产的性价比来选择性价值更加突出的资产类别。

考虑到不同投资者对波动性的接受程度并不相同,为此祝松团队布局了不同权益仓位的“固收+”产品线,如一级债基方面,低波动产品转债仓位为0-10%,中低波动产品转债仓位为0-20%;二级债基方面,权益仓位上限30%,其中股票仓位0-20%,转债仓位0-10%。

鹏华产业债是一只“老牌”一级债基,定位为中低波动产品。祝松表示,在控制风险的前提下,长期坚持多元化“固收+”策略,转债策略、久期策略等超额贡献显著。具体来看,组合转债仓位0-20%,控制权益风险敞口,避免误判导致过大回撤。根据权益、转债市场判断,积极调整转债仓位和结构,通过主动操作,赚取权益市场超额收益;此外,通过分散持仓降低组合风险,自2019年下半年以来加大了中小盘转债操作,转债持仓更加分散,单一转债收益贡献减小。

鹏华丰收(160612)是祝松管理的一只二级债基,祝松介绍,该基金股票仓位15-20%,10-15%配置于低估值领域,5-10%配置于弹性领域或自下而上优质个股;短期转债仓位5-15%,以安全边际为前提,重点配置下行风险可控、估值合理的个券,仓位根据市场情况;当前债券久期2年左右,以银行二永等高等级信用债为主。

业内人士表示,“固收+”基金一般以债券打底、权益增强,能较好地适应复杂多变的市场环境,建议借助过往有较佳业绩表现的产品进行布局。