Nanette Abuhoff Jacobson,威灵顿投资管理全球投资及多元资产策略师

Alex King,威灵顿投资管理投资策略分析师

由于近期通胀数据高于预期,市场对美联储2024年降息次数的预期已从年初的6次降至1次或2次。10年期美国国债收益率从今年年初至4月底已上涨超过80个基点,彭博美国综合债券指数回报率约为-3%。

尽管美联储决定在较长时间内暂缓降息(央行停止加息已有九个月)可能会令市场失望,但这并不一定会削弱持有债券的理由。在2004 - 2006年美联储紧缩周期之后,我们也观察到了类似的情况。在那个周期中,美联储进行了17次加息(当前周期为11次),然后“按兵不动”15个月,直到2007年9月才开始首次降息。

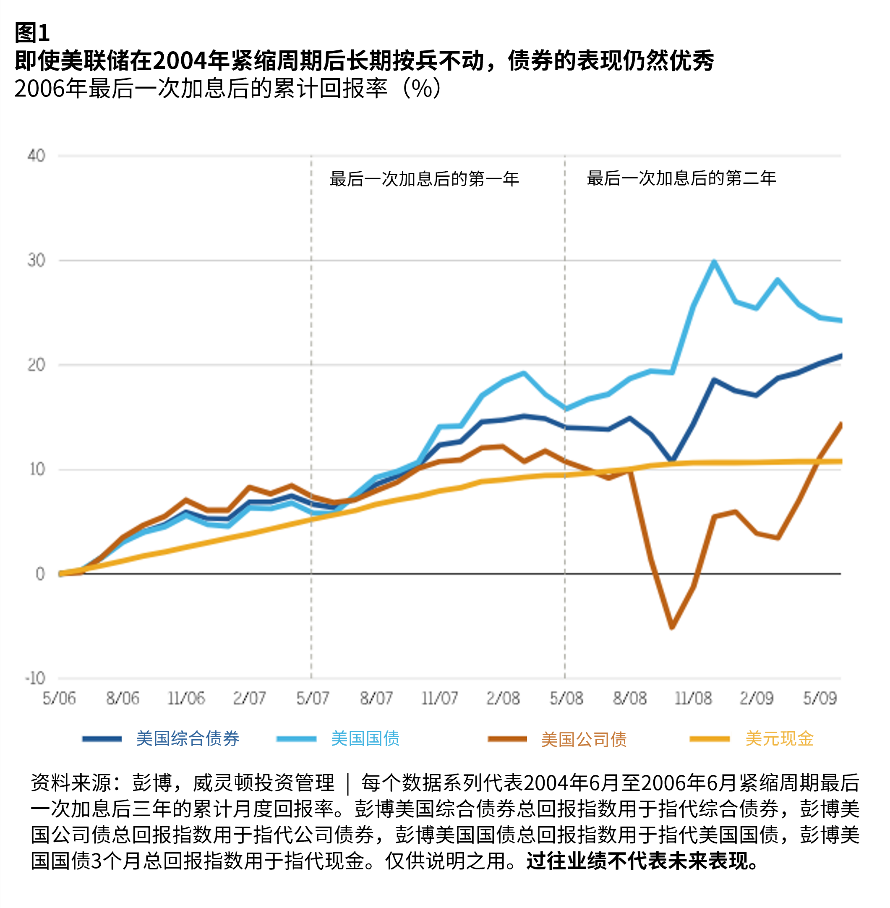

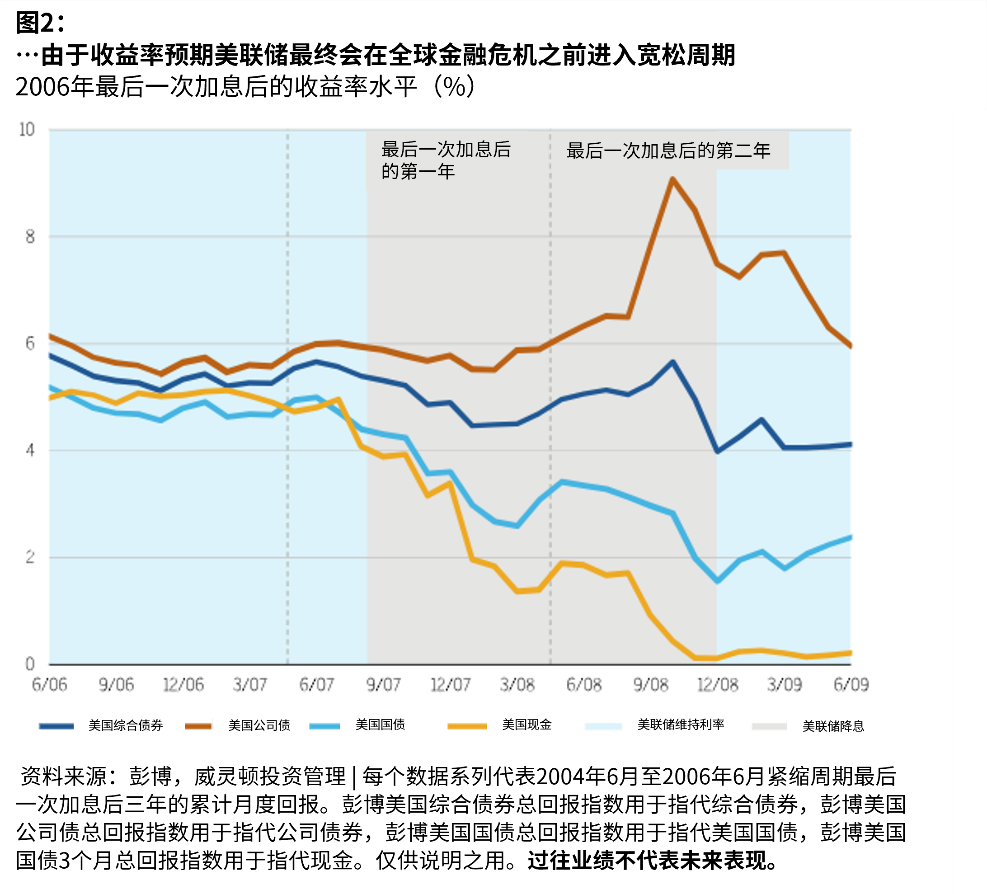

尽管降息延迟许久,但自2006年6月最后一次加息后的一年、两年和三年内,债券的表现都优于现金(图1)。例如,在2006年6月加息后的两年内,现金回报率为9%,而美国国债回报率达到了16%,综合债券指数回报率为14%,公司债回报率为11%。在图2中,我们可以看到,收益率在2006年最后一次加息后的一年内反弹,然后第二年随着美联储降息周期开始(2007年9月)而下降,为债券带来了资本收益。

我们有三点建议供投资者考虑:

· 只要市场预期下一步行动是降息,就会通过压低收益率和推高价格来最终实现这一预期。

· 如果降息还需要等待更长时间,为了实现相较于现金更为显著的超额收益,投资期限可能也需要相应延长。

· 尽管近期经济增长展现出韧性,但仍有早期迹象表明其可能正在放缓,包括就业和服务业数据(4月份,服务业采购经理人指数自2022年12月以来首次跌破50),这可能促使美联储今年放宽货币政策。

当然,也存在风险。在2004 - 2006年的紧缩周期及随后的降息发生不久之后,我们就看到了全球金融危机爆发,以及由于金融体系的流动性紧张而导致的公司债券利差急剧扩大。当前,鉴于经济增长和就业稳健,企业或消费者的资产负债表中几乎没有过剩的资产,我们很难想象降息会发生在严重衰退的背景下,虽然并非完全不可能。我们认为,更有可能的风险是,如果通胀仍然顽固地高于2%的目标,美联储有可能会重新转向加息。但在5月1日的新闻发布会上,美联储主席鲍威尔表示,鉴于限制性政策和劳动力市场疲软的迹象,联邦公开市场委员会(FOMC)的工作预想是下一步仍将降息。他确实表示过,由于政策紧缩和其他疫情后调整在经济中的滞后作用,降息所需的时间将比预期要长。但他也更明确地指出了降息而非加息的可能路径。

投资影响

· 我们认为投资者仍应考虑将现金转投债券。美联储长期按兵不动的情况已有先例可循。即使美联储在2004年至2006年的紧缩周期后连续15个月选择静观其变,债券依然在多个时段内比现金有更好的表现。

· 美联储接下来大概率会降息而非加息。虽然美联储并非有十足把握,但已指出劳动力数据疲软,以及疫情后经济常态化趋势仍将持续的迹象。

· 收益率尚可。市场预期年底前会有一到两次降息,相较于年初美联储六次降息的预期要合理许多。