曾因产品质量屡被禁标研发投入还位于同行末位,财务内控曾存缺陷关联方还是前五大供应商…我国第四大取向硅钢企业望变电气究竟成色几何?

取向硅钢产量全国第四 一体化产业链降本增效

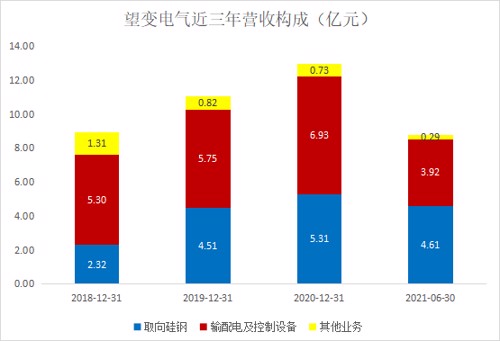

望变电气主营输配电及控制设备和取向硅钢两大业务板块。收入构成上,2021年之前,输配电及控制设备板块的收入占比一直相对较高,2018~2020年间分别高达59.33%、51.92%和53.43%。而到了2021上半年,取向硅钢的收入占比首次超过输配电及控制设备板块,高达52.24%。

数据来源:wind,机会宝

实际上,相较于输配电及控制设备业务,望变电气的取向硅钢业务确实也更具亮点。

因技术壁垒较高,国内能够生产取向硅钢的企业较少,业内企业主要集中在国有企业和较少数民营企业,产能产量形成了以国有企业为主、民营企业快速发展的竞争格局。

望变电气是我国民营取向硅钢国产化的先行者,公司的取向硅钢产品被中国金属学会评审认为性能国内领先,在国内享有良好的知名度。

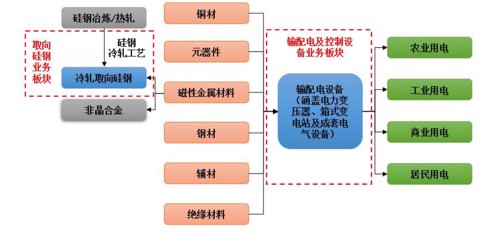

招股书显示,早在2017年,望变电气自建的取向硅钢生产线就已实现投产,填补了西南地区取向硅钢的生产空白,形成了自关键原材料至终端产品的一体化产业链;2020年,公司又建成了年产10万吨的取向硅钢生产线,成为国内唯一打通从取向硅钢到变压器制造全产业链流程的企业。

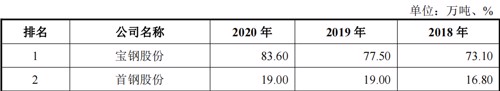

根据中国金属学会电工钢分会《2019年中国电工钢产业报告》和《2020年度电工钢产业报告》,公司取向硅钢产量连续两年排名全国第四,民营企业中连续两年排名全国第二,位居行业前列。我国主要取向硅钢生产企业的产量情况如下所示:

目前,望变电气的取向硅钢产品在满足自用基础上,已经销往四川、湖南、湖北、安徽、江苏、上海、山东、广东、广西、海南等多个境内省市,并积极开拓新加坡、印度、马来西亚、土耳其等境外市场。

不仅如此,作为变压器生产的核心原材料,取向硅钢业务的开展也为望变电气带来了明显的产业链优势。

一方面,取向硅钢供给相对不饱和,望变电气的一体化产业链使得整体采购价格相对可控,能有效减少输配电及控制设备原材料供应不稳定和市场价格波动的不利影响,平滑原材料安全库存需求,降低采购管理成本。

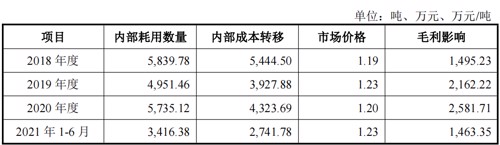

招股书显示,报告期各期,公司内部耗用硅钢数量分别为839.78吨、4951.46吨、5735.12吨和3416.38吨,按当年度平均销售成本(不含运费)计算的内部转移成本分别为5444.50万元、3927.88万元、4323.69万元和2741.78万元,低于报告期各期的市场价格,对毛利的影响金额分别为1495.23万元、2162.22万元、2581.71万元和1463.35万元。

另一方面,望变电气的变压器生产部门对自产取向硅钢的质量特性相对熟悉,变压器生产过程中不需进一步进行检测验证,提高了变压器生产效率,降低了变压器生产成本。与此同时,自产取向硅钢在变压器中的应用经验在促进取向硅钢的生产研发、提高生产技术的同时,也可以为硅钢客户提供应用技术,优化变压器产品设计,提升客户产品生产效率,为客户降低成本,增强客户黏性。

因产品质量瑕疵屡被禁标 轻研发拉低毛利率水平

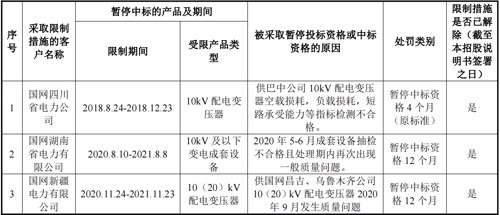

相较于取向硅钢业务,望变电气的输配电及控制设备板块业务则稍显不足。招股书显示,报告期内,望变电气多次因产品质量问题被限制中标资格。

其实,早在2016年,《国网江西省电力公司关于供应商不良行为处理情况的通报(2016年10月)》就曾显示,在抽检过程中,望变电气的变压器温升试验的试验结果不符合检测依据标准和技术服务合同的要求,高压绕组温升66.6,高于65的标准,属于不合格产品,被暂停2016年10月8日至2016年12月8日在江西公司变压器物资品类的中标资格。

值得注意的是,望变电气的输配电及控制设备产品客户主要包括国家电网公司及其附属公司、南方电网公司及其附属公司、地方电网及其附属企业及其他国有企业等,参与招投标是其获取订单的重要途径之一。而终端客户对于产品质量要求较高,特别是国家电网、南方电网及其下属公司通常都需要通过客户较长的考察周期和严格的审查认证。

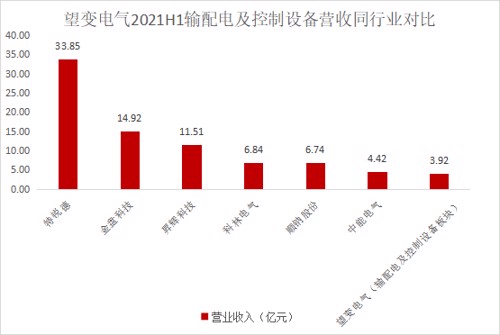

这样一来,望变电气因产品质量瑕疵而被屡次禁标势必会对其之后的业务展开产生不良影响。事实上,据机会宝统计,在2021上半年,望变电气通过输配电及控制设备业务实现的收入规模确实也位于同行业可比公司的末位。

数据来源:wind,机会宝

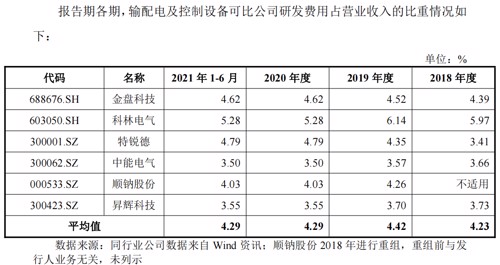

与此同时,从整体业务来看,相较于可比公司,望变电气对研发的重视程度也明显不足。

招股书显示,报告期内,望变电气的研发费用分别为1586.65万元、1626.59万元、1806.41万元和806.58万元,占比分别为1.77%、1.47%、1.39%和0.91%,低于同行业平均水平。

人员配置上,截至2020年底,望变电气的研发及技术人员仅有53人,占比5.35%,不论是绝对值还是相对值都位于同行业末位。截至2021年上半年末,这两个数字更是低至51人和4.84%。

数据来源:wind,机会宝

较低的研发投入也在一定程度上拉低了产品的附加值和整体的毛利率水平。

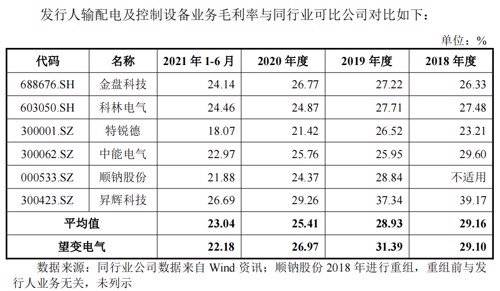

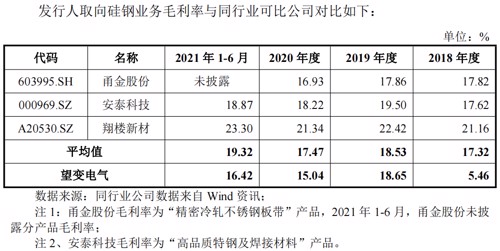

招股书显示,报告期各期,公司输配电业务毛利率分别为29.10%、31.39%、26.97%和22.18%,虽然因耗用自产硅钢而略高于同行业可比公司但却在逐年下滑;取向硅钢业务毛利率则分别为5.46%、18.65%、15.04%和16.42%,低于同行业平均水平。

财务内控不规范 关联交易频发

除了上述问题外,望变电气还存在着财务内控不规范、关联交易频繁等的问题。

具体来看,财务内控方面,报告期内,望变电气曾存在转贷行为。

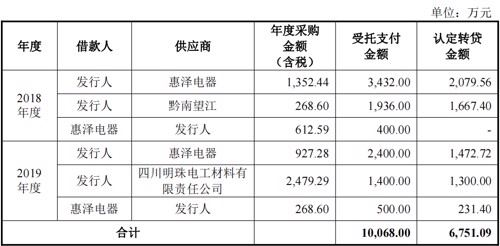

招股书显示,报告期内,望变电气存在通过惠泽电器、黔南望江和明珠电工等供应商进行转贷的情形,即公司为满足贷款银行对于流动资金贷款受托支付的要求,将贷款本金以支付采购货款的名义汇入供应商银行账户,供应商短时间内转回给公司,所涉金额共8801万元。若根据IPO54条相关规定进行剔除,最终转贷金额合计6751.09万元。

此外,望变电气还曾存在转让和收取无真实交易背景的票据背书、向关联方开具没有真实交易背景银行承兑汇票的情形。与此同时,第三方回款及现金交易的持续存在也对望变电气的销售真实性核查造成了一定障碍。

关联交易方面,望变电气关联销售及采购、关联担保等问题持续存在,这里重点关注关联采购问题。

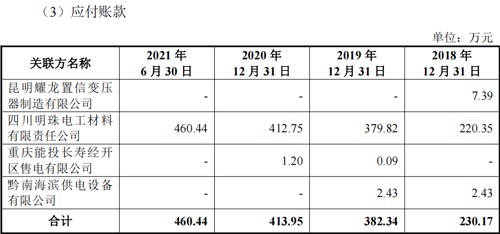

招股书显示,关联方四川明珠在2018、2020和2021上半年均为望变电气的前五大供应商之一。2018~2021上半年,望变电气向四川明珠采购铜材、铝材、辅材以及加工服务,采购金额分别为1665.62、2184.67、3411.56和2464.17万元,占比分别为2.38%、2.65%、3.37%和3.45%。

不仅如此,在关联方往来款项中,我们发现,报告期内,望变电气对四川明珠还持续存在应付账款,所涉金额分别为220.35、379.82、412.75和460.44万元;仅在2021上半年存在预付账款,为2.28万元。